RES Retraite, le plan d'épargne retraite MACSF

Le RES Retraite(1) est un plan d'épargne retraite (PER), un contrat créé par la loi Pacte du 22 mai 2019 dans le but de simplifier et d'harmoniser les dispositifs d'épargne retraite.

Il est ouvert à toute personne majeure de moins de 70 ans.

En résumé, il vous permet :

- de préparer votre retraite pendant votre vie professionnelle en alimentant librement votre contrat. Votre épargne reste disponible en cas d'acquisition de votre résidence principale ou d'accidents de la vie.

- de disposer d'un complément de revenus une fois à la retraite, versé au choix sous forme de rente ou de capital.

Parmi ses avantages spécifiques, le RES Retraite(1) propose des frais parmi les plus bas du marché et une possibilité de sortie en capital fractionné.

Les principaux atouts du RES Retraite

Dans une optique de préparation de votre retraite, le RES Retraite(1) offre de nombreux avantages :

- Liberté

Vous pouvez débloquer votre épargne par exemple pour acheter votre résidence principale*.

- Performance

Le RES Retraite(1) bénéficie d'un taux de rendement pour son fonds en euros parmi les meilleurs du marché dans la durée : 3,10% en 2024, net de frais de gestion, hors prélèvement sociaux et fiscaux.

- Fiscalité attractive

Vous constituez une épargne pour plus tard tout en bénéficiant d’économies d’impôts aujourd’hui.

- Souplesse

Au moment du départ à la retraite, vous avez le choix entre : rente, capital, capital fractionné, un mix entre rente et capital.

*Les autres cas de déblocages anticipés du PER sont : l’invalidité, le décès du conjoint, le surendettement, la cessation d’activité suite à une liquidation judiciaire, l’expiration des droits au chômage, l’achat de la résidence principale. Chaque déblocage anticipé comporte des contreparties fiscales.

J'ai déjà un contrat retraite...

Vous possédez déjà un contrat dédié à la préparation de votre retraite (PERP, Madelin...) ?

Vous pouvez dès maintenant optimiser votre stratégie retraite :

- soit en ouvrant un RES Retraite(1) en complément de votre contrat actuel

- soit en transférant votre contrat actuel sur le RES Retraite(1) (aucuns frais de transfert pour les sociétaires MACSF Retraite !).

N’hésitez pas à vous rapprocher de votre conseiller MACSF. Il vous aidera à déterminer la stratégie et la solution retraite qui vous conviennent.

RES Retraite, une stratégie retraite adaptée à votre profil

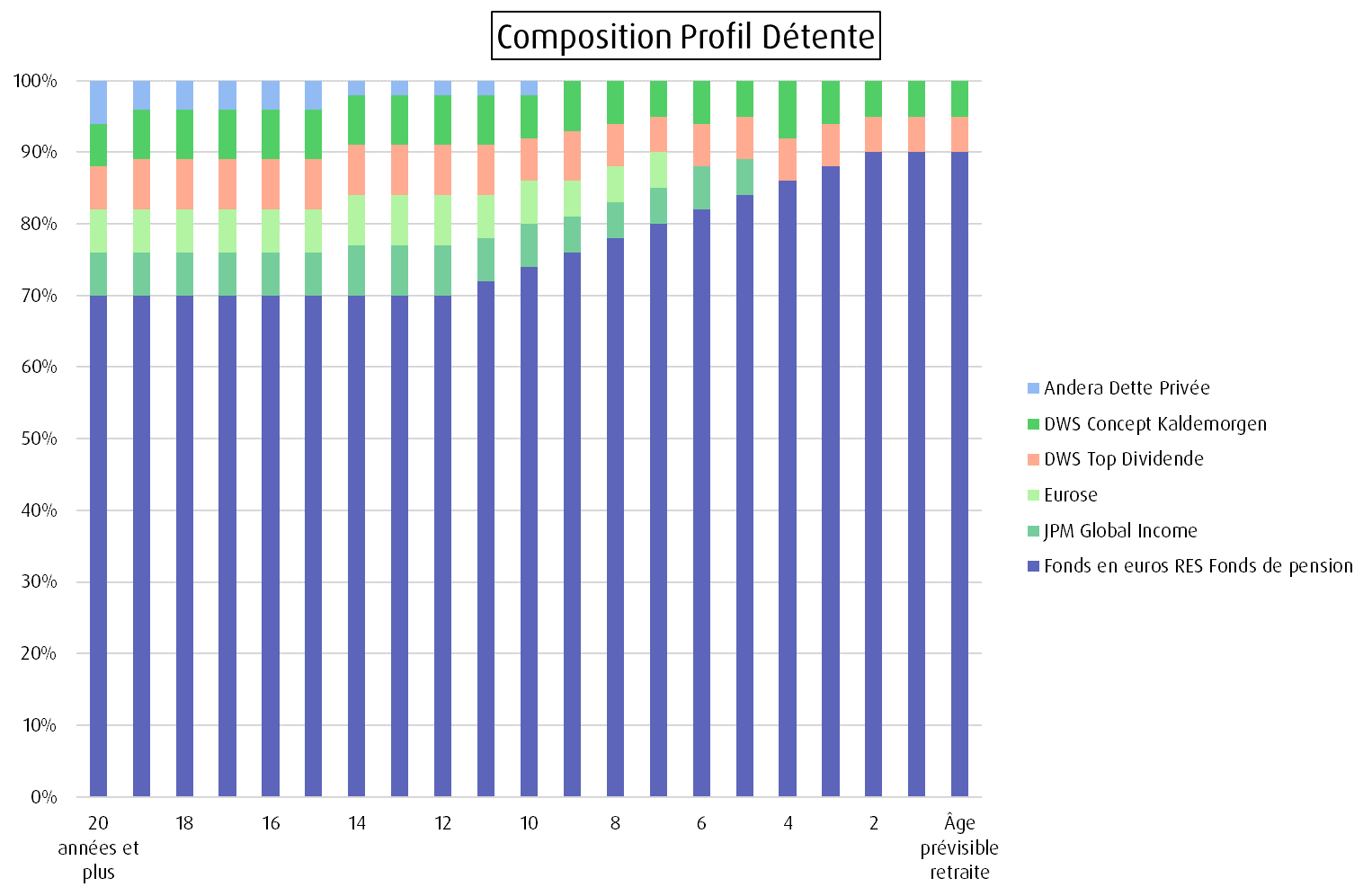

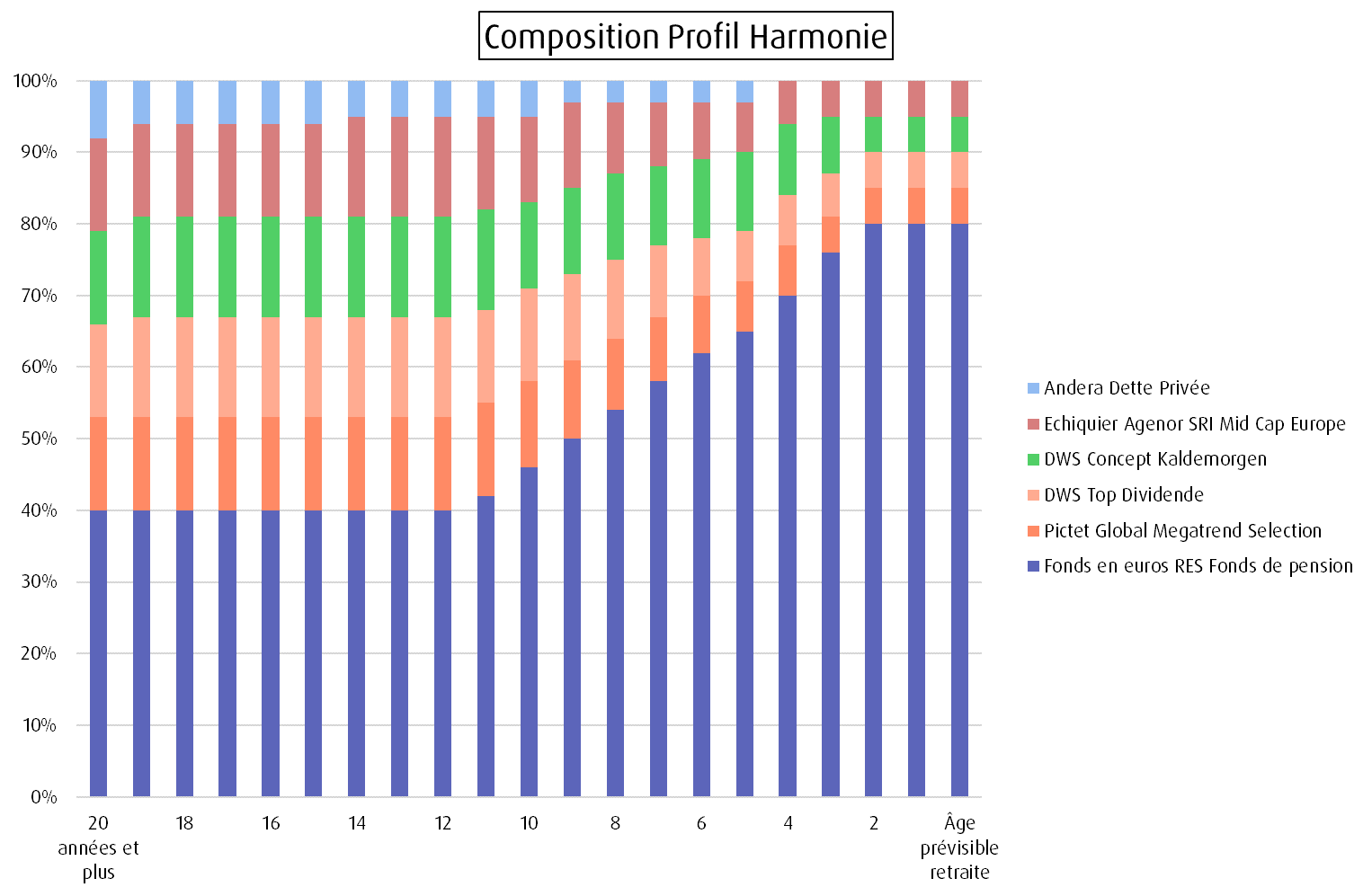

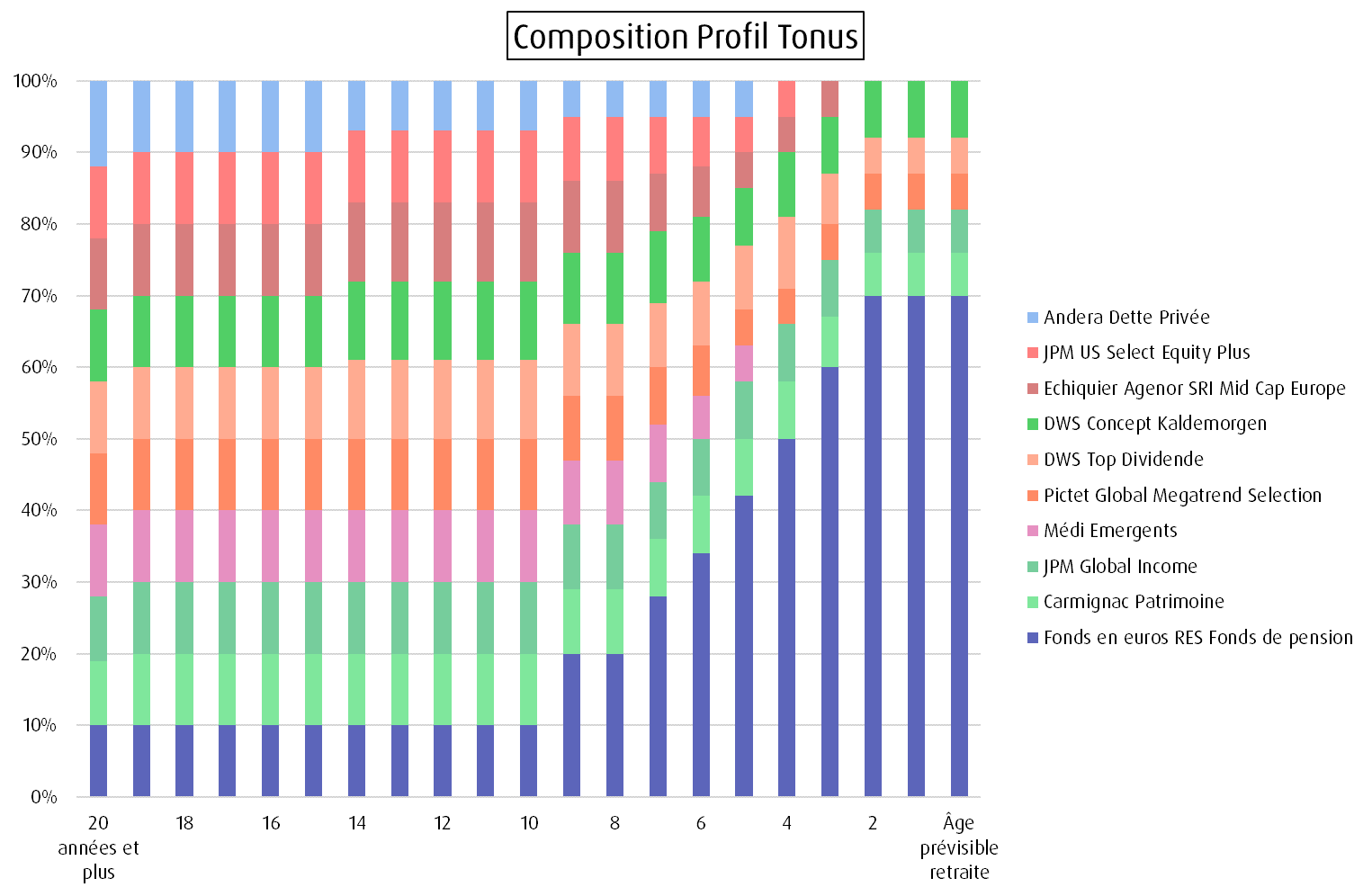

4 profils de gestion

En fonction de votre profil d'épargnant, vous choisissez à l'adhésion :

- la gestion à horizon avec 3 profils au choix, qui vous permet de sécuriser votre épargne à l'approche du départ en retraite

- la gestion libre, pour une gestion autonome avec des choix d’investissements et d'arbitrages sur l'ensemble des supports

Une gamme de supports diversifiée et sélective

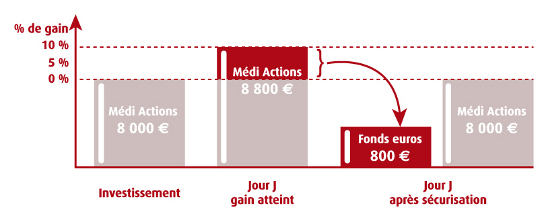

Selon le profil de gestion que vous aurez choisi, vous répartissez votre épargne entre :

- le fonds en euros retraite de la MACSF, garanti en capital et dont les performances sont régulièrement et nettement supérieures à la moyenne du marché

- une offre simple et cohérente d'une vingtaine de supports en unités de compte au profil de risque/rendement gradués et sélectionnés pour la qualité de leur gestion.

Avant tout investissement, veillez à déterminer votre profil d’épargnant avec nos conseillers car il existe un risque de perte en capital sur ces supports. Les performances passées ne préjugent pas des performances à venir.

RES Retraite, une fiscalité avantageuse

Les versements volontaires effectués pendant la durée de votre activité professionnelle peuvent être déduits de votre revenu ou bénéfice professionnel imposable, dans la limite du plafond réglementaire en vigueur.

Le choix de l'AMAP

L'AMAP (Association médicale d’assistance et de prévoyance) est une association souscriptrice. Elle a pour objet de rechercher et mettre en œuvre des moyens propres à assurer la protection des professionnels de santé, leur famille et leurs proches - dans les meilleures conditions techniques et financières, en ce qui concerne l’assurance vie et la retraite.

L'AMAP recherche en permanence l’amélioration des contrats groupe qu’elle souscrit et veille à la qualité des prestations des assureurs partenaires, au profit de tous ses adhérents.